La ‘Intro 401’ reforzaría localmente las leyes federales existentes que prohíben que las instituciones financieras discriminen por raza, género u origen nacional.

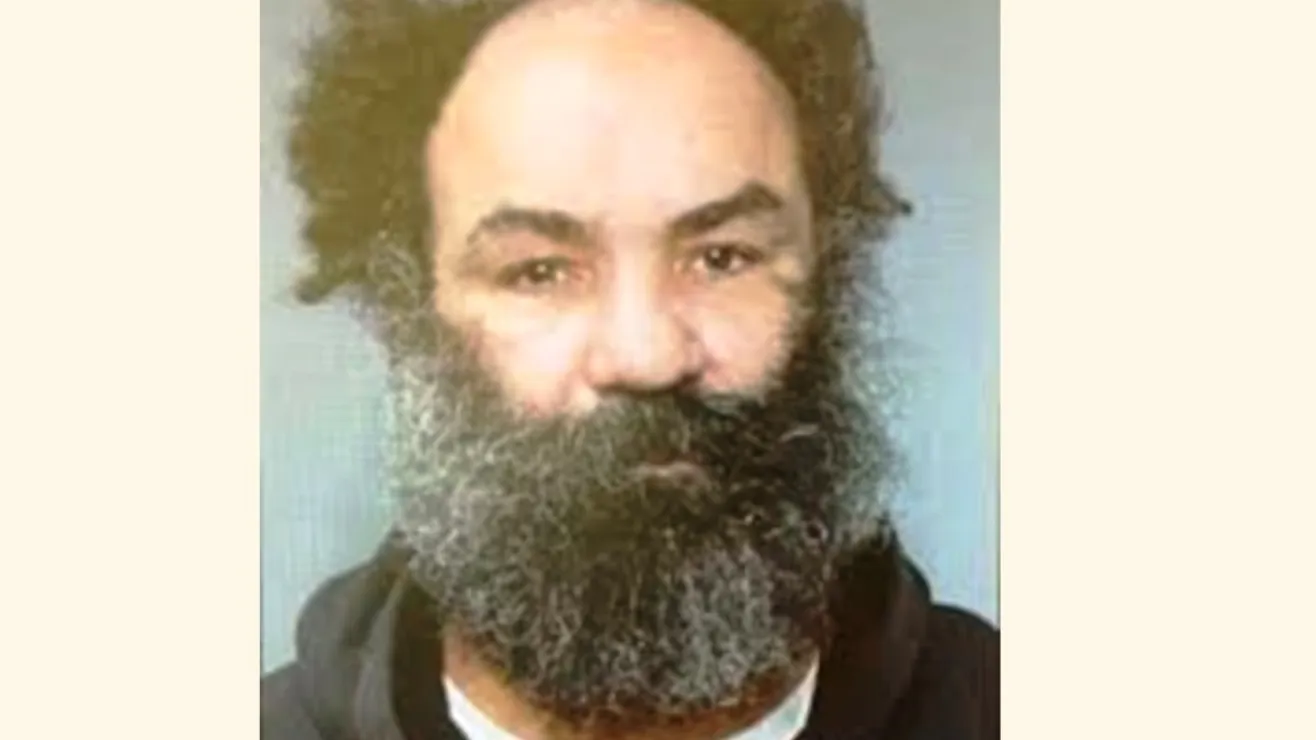

El Defensor del Pueblo de la Ciudad de Nueva York, Jumaane D. Williams, presentó recientemente una legislación en el Concejo Municipal que prohibiría la discriminación en la emisión de todo tipo de créditos y exigiría más transparencia en todo el proceso de recepción y aprobación de préstamos.

Textualmente, este anteproyecto codificado como ‘Introducción 401’, “prohibiría la discriminación basada en la membresía de un individuo, en una clase protegida en la emisión de crédito. Y requeriría que los acreedores revelen a los prestatarios potenciales cómo se calcula su tasa”.

La propuesta consideraría una práctica totalmente ilegal, que cualquier acreedor, agente o empleado discrimine al otorgar, retener, extender o renovar cualquier forma de crédito por motivos de raza, credo, religión, origen nacional, orientación sexual, edad, género y discapacidad, entre otras clasificaciones.

Esta iniciativa legal se presentó originalmente en 2016, luego de un acuerdo de $24 millones con la corporación Honda, en un pleito en donde se alegó que los acreedores de esta compañía participaron en un patrón o práctica de discriminación.

Williams recordó que en 2023, Citigroup llegó a un acuerdo con 26 millones de dólares por acusaciones de que sus empleados negaron a los armenios-estadounidenses un acceso justo a las tarjetas de crédito de esta institución bancaria.

Además, agregó que los prestamistas hipotecarios como Wells Fargo y Navy Federal Credit Union también enfrentaron un mayor escrutinio y demandas por sus prácticas crediticias y disparidades de precios, en particular entre propietarios de viviendas negros y latinos y propietarios de viviendas blancos.

“Me reuní con Wells Fargo poco antes de que se conociera la noticia, y trataron con vehemencia de sugerir que este no era el caso. Aunque estaba muy claro que sí lo era”, destacó Williams.

El respaldo de una ley local

En 2022 alcalde de la ciudad de Nueva York, Eric Adams, y el contralor Brad Lander, dijeron a Wells Fargo en una carta que la ciudad de Nueva York, se abstendría de abrir nuevas cuentas de depósito en el banco, tras nuevos informes de “discriminación generalizada” contra los propietarios de viviendas negros.

Un estudio de Bloomberg, citado en un comunicado de la oficina de contralor, publicado el 11 de marzo de 2022, concluyó que “Wells Fargo rechazó a más de la mitad de los solicitantes negros que buscaban refinanciar sus casas en 2020, mientras que aprobó al 72% de los solicitantes blancos. En 2021, el banco aprobó solo el 58% de las solicitudes de personas negras, en comparación con el 79% de los solicitantes blancos“.

El alto ejecutivo bancario reaccionó ante medios locales señalando que siempre trabajan en las “mejores prácticas” y en políticas antidiscriminatorias.

Ante situaciones como estas, la intro 410 podría ayudar a cientos de miles de personas que solicitan hipotecas, préstamos para pequeñas empresas y otros tipos de crédito, contar con el respaldo de una ley local que exige transparencia en la forma en que se calcula la tasa de interés de una persona.

“Tenemos leyes federales como la Ley de Veracidad en los Préstamos y la Ley de Igualdad de Oportunidades de Crédito que brindan salvaguardias a los consumidores en sus tratos con prestamistas y acreedores, pero además de eso, la Ciudad debería promulgar políticas similares a nivel local que fortalezcan las leyes existentes”, exigió el Defensor del Pueblo.

“Más papeleo para las personas de color”

No es la primera vez que en los últimos meses, líderes electos han puesto sobre la mesa supuestos patrones discriminatorios y raciales, a la hora de procesar solicitudes crediticias.

Un reporte divulgado el pasado mes de noviembre por la Fiscalía General de Nueva York (OAG) concluyó que existe una brecha racial, en casi todas las regiones de Nueva York: La gran proporción de propietarios de viviendas son blancos, casi duplicando el número de propietarios afroamericanos e hispanos.

Además, se describe con números muy claros, otra realidad demoledora: El mercado inmobiliario impone tasas más altas, más complicaciones, más papeleo, a las personas de color.

El informe de la OAG, reveló que los posibles compradores de una casa “no blancos”, es más probable que se les cobren tasas de interés más altas por sus préstamos. Y hay más posibilidades que utilicen préstamos más costosos de la Administración Federal de Vivienda.

En el caso que sean ya propietarios, es muy duro, que se les apruebe la refinanciación de sus préstamos a una tasa más baja.

La fiscalía neoyorquina examinó por primera vez las solicitudes de préstamos para la compra de vivienda en todo el Estado. Obviamente, solicitar una hipoteca a una institución financiera es el primer paso, pero varios problemas estructurales impiden siquiera “tocar esa puerta”.

“Las disparidades en las aplicaciones los alejan del mercado crediticio. Estas instituciones no abren sucursales en vecindarios en donde la mayoría de las personas son de color, sumado a la complejidad del proceso del préstamo”, subraya el análisis.

Como era predecible, se establece que los prestamistas recibieron menos solicitudes de negros y latinos, si se contrasta con su presencia en la población estatal, con el 7.6% de las solicitudes de compra de afroamericanos y el 9.5% de aspirantes hispanoparlantes..

Estas cifras son la mitad de la representación de cada grupo en la población general de Nueva York.

“No sólo los neoyorquinos afroamericanos e hispanos están desproporcionadamente subrepresentados entre los solicitantes de hipotecas, sino que a todos los solicitantes de color se les niegan hipotecas, o se le aplican tasas más altas, independientemente de su puntaje crediticio, ingresos, tamaño del préstamo y otros factores”, puntualiza el análisis.

El dato:

50% de las personas de las minorías, inclusive con puntajes crediticios muy altos, se les niega una hipoteca o un refinanciamiento en comparación con los solicitantes blancos.

Por Fernando Martínez